Pontos-chave:

- A ordem a mercado realizará a compra ou venda do ativo pelo preço do momento, seja ele qual for.

- A ordem a limite estabelece um preço máximo pelo qual o trader está disposto a comprar, ou um preço mínimo pelo qual ele está disposto a vender. Caso o valor de mercado não atinja o valor da ordem limite, ela não é executada.

- Ambas as ordens podem ser utilizadas por robôs traders, mas é necessário estar atento aos riscos: na ordem a mercado pode-se acabar comprando ou vendendo a um preço indesejável, enquanto que para as ordens a limite o risco é que a ordem não seja executada, prejudicando assim a operação.

- O que são as Bandas de Negociação?

- Ordem a mercado e ordem a limite

- O que é o Slippage?

- Aplicação nos robôs da SmarttBot

- Ordens a limite

Ao enviar uma ordem para comprar ou vender um ativo, há duas formas de realizar essa ação: ela pode ser feita a mercado ou limite.

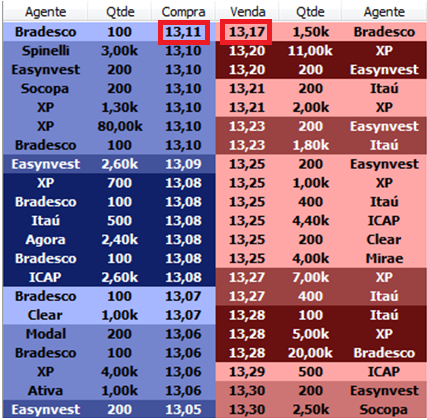

Antes de falarmos sobre os detalhes de cada tipo de ordem, é necessário trazer para nossa conversa um conceito importante nessa dinâmica, o book de ofertas. De forma resumida, é nele que todas as ordens são apregoadas e aguardam sua execução. Também é a partir do book de ofertas que podemos observar quais são as melhores ofertas de compra e venda em um determinado instante.

Tendo em mente o book de ofertas, agora podemos partir para um maior detalhamento sobre as diferenças entre as ordens a mercado e limite.

As ordens a mercado são ordens enviadas para sua corretora dentro da chamada banda de negociação.

O que são as Bandas de Negociação?

A banda de negociação nada mais é do que um intervalo de preço no qual a ordem a mercado pode ser executada. Ela é calculada da seguinte forma:

- Em caso de uma ordem de compra, soma-se um valor (definido pelas corretoras) ao preço da melhor oferta de compra disponível no book de ofertas naquele instante;

- Em caso de uma ordem de venda, subtrai-se um valor (definido pelas corretoras) ao preço da melhor oferta de venda disponível no book de ofertas naquele instante;

Para entender melhor este conceito, vamos a um exemplo real juntamente a uma imagem do book de ofertas. Observando a imagem abaixo, é possível identificar que a melhor oferta de compra do ativo está a R$13,11. Nesse momento, a partir do setup definido, torna-se interessante realizar a entrada na operação e o trader pode optar por enviar uma ordem de compra a mercado ou limite.

Caso opte pela ordem limite, ela será enviada exatamente ao valor de R$13,11 e será posicionada na fila do book de ofertas, atrás das ordens que já estavam ali posicionadas. A partir daí, aguardará o mercado chegar até aquele nível de preço para ser executada após as ordens melhor posicionadas na fila.

Por outro lado, numa ordem a mercado, não será necessário aguardar, pois a ordem será enviada a um valor de compra acima do que está sendo negociado, por exemplo, a R$15,11 (devido às bandas de negociação).

Dessa forma, como a melhor oferta de venda nesse momento é de R$13,17, prontamente o negócio será fechado e, por consequência, a ordem será executada. Isso ocorre pois foi enviada uma oferta de compra mais cara do que a melhor oferta de venda disponível.

Ordem a mercado e ordem a limite

Tanto na ordem a mercado, quanto na ordem limite, a informação referente ao preço de envio não deve ser interpretada como o preço no qual a ordem será garantidamente executada, mas o preço máximo na qual a ordem pode ser executada e aí está a diferença entre ambas. No exemplo dado anteriormente, tem-se de forma resumida:

- Ordem limite: permite a execução da ordem até o preço de R$13,11 e está exposta à influência da fila no book de ofertas

- Ordem a mercado: permite a execução da ordem até o preço de R$15,11 devido à atuação das bandas de negociação. Dado o grande intervalo de preço, não está exposto à influência do book de ofertas, porém está exposto à slippage.

O que é slippage?

Slippage é a diferença entre o preço teórico de execução da ordem e o preço de fato executado. Em renda variável, o preço dos ativos muda constantemente em função de notícias, indicadores econômicos, volume de negociação, emoções dos investidores e uma série de outros motivos.

Portanto, se o ativo está sendo negociado a R$13,11 e uma ordem é enviada a mercado a R$15,11 (conforme nosso exemplo), ela poderá ser executada em valores próximos a R$ 13,11, uma vez que o teto no qual se aceita pagar é de até R$15,11. Em ativos mais voláteis, como os contratos futuros de índice e dólar, a slippage pode ser ainda mais significativa.

O exemplo dado neste artigo foi de uma operação de compra, mas o mesmo raciocínio pode ser aplicado no caso de uma ordem de venda, considerando a diferença de atuação das bandas de negociação.

Aplicação nos robôs da SmarttBot

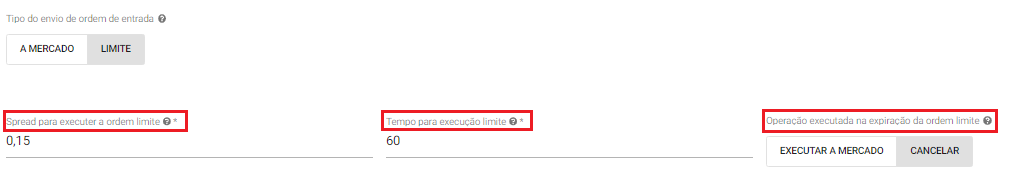

O recurso entrada a mercado/limite visa oferecer ao trader essas duas modalidades para entrada numa operação. Após a confirmação de que os parâmetros de entrada foram cumpridos. Optando pelo envio de ordem limite, é necessário configurar três campos:

Ordens a limite

- Spread para executar a ordem limite: quantidade de pontos para utilizar no spread da ordem limite. Valores positivos irão enviar a ordem afastada do preço e valores negativos podem agredir o mercado. Utilizar valores muito altos pode dificultar a execução de entradas. Por exemplo, uma ordem de compra com spread de 2,00 pontos em mini-contratos de dólar fará com que a ordem seja posicionada 2,00 pontos abaixo do preço em negociação, ficando posicionada no book de ofertas.

- Tempo para execução limite: tempo em segundos que uma ordem a limite tem para ser executada antes de ser cancelada ou executada a mercado (de acordo com a opção definida no parâmetro “Operação executada na expiração da ordem limite”)

- Operação executada na expiração da ordem limite: escolher se a ordem será executada a mercado ou se será cancelada após o tempo limite para execução parametrizado.